Fondsauswahl

Durch die unter “Portfoliokonstruktion” dargestellten Schritte haben wir auf Anlageklassenebene eine Gruppe von Portfolioallokationen erstellt. Diesen Allokationen werden im nächsten Schritt bestimmte Fonds zugeordnet, welche die Renditen der Anlageklasse bestmöglich erfassen. Im Rahmen unserer Modellportfolios arbeiten wir eng mit dem Assetmanager Dimensional Fund Advisors Ltd. (im Folgenden „Dimensional“) zusammen, der unsere Investmentphilosophie teilt und durch umsichtige Konstruktion und Verwaltung der Fonds bestrebt ist, die Wertentwicklung des Marktes zu übertreffen, ohne dabei mögliche zukünftige Marktentwicklungen vorhersagen zu müssen.

Nachfolgend finden Sie Details zu den von uns verwendeten Fonds sowie einige der Prozesse, die von Dimensional eingesetzt werden, um Investmentrenditen zu erhöhen.

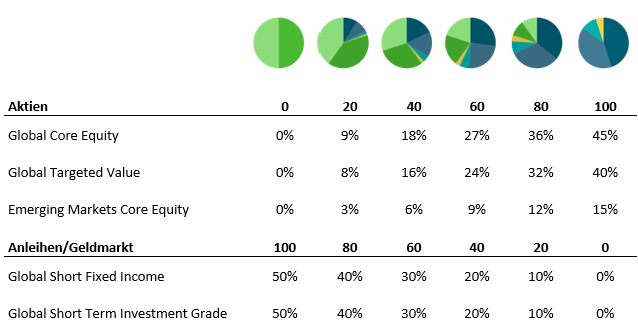

Unsere Portfolios sind folgendermaßen konstruiert¹:

¹ Hier finden Sie eine Auswahl unserer Portfolios, die sich aus der Anlageklassenallokation im vorhergegangenen Abschnitt ergeben.

Aktienstrategien des Fondsmanagers

Diversifizierung

Oftmals wird behauptet, dass eine gewisse Anzahl oder Art von Einzeltiteln „ausreicht“ und dass, sobald diese in einem Portfolio erreicht ist, zusätzliche Titel keinen zusätzlichen Nutzen bringen.

Unsere Investmentphilosophie ermöglicht es uns, einen anderen Ansatz zu wählen. Wir sind bestrebt, die Wertentwicklung einer gesamten Anlageklasse zu erfassen (wie etwa Small Cap Aktien), anstatt auf die Wertentwicklung einzelner Aktien spekulieren zu müssen.

Unser Ziel besteht daher darin, die gesamte Assetklasse zu halten, ohne massive Kosten für das Portfolio zu verursachen. Wenn eine Assetklasse Tausende von Aktien umfasst, bedeutet dies, dass wir in meinen Portfolios ebenfalls Tausende Aktien dieser Assetklasse halten.

In begründeten Fällen schließen wir bestimmte Wertpapiere aus unseren MSI Portfolios aus. Akademische Forschungen haben gezeigt, dass sich bestimmte Wertpapiere anders verhalten als die Assetklasse im Allgemeinen. Ein gutes Beispiel dafür sind Unternehmen, die erst vor Kurzem an die Börse gegangen sind.

Dimensionals wissenschaftlicher Investmentansatz ermöglicht es uns, mithilfe von Portfolioausschlussregeln den Kauf dieser Aktien zu vermeiden. Dadurch werden Strategien präzise auf die gewünschten Renditequellen konzentriert.

Konsistente Abdeckung der Assetklassen

In den vorhergegangenen Abschnitten haben wir bereits dargestellt, dass Aktienpreise die sich ändernden Erwartungen aller Marktteilnehmer über zukünftige Renditen widerspiegeln. Dies bedeutet, dass es jederzeit möglich ist, die erwartete Rendite eines Wertpapiers neu zu bewerten, indem die Merkmale mithilfe des Preises analysiert werden.

Der MSI Investmentansatz zielt darauf ab, die Rendite einer gesamten Assetklasse zu erfassen. Aus diesem Grund richten sich die Portfolios dynamisch an den Allokationen aus. Zum Beispiel kann die Erhöhung des Preises eines kleinen Unternehmens dazu führen, dass es zu einem großen Unternehmen wird und aus der Anlageklasse Small Cap fällt. Dimensional hat einen verlässlichen und kosteneffizienten Mechanismus identifiziert, um diese Anpassungen zu steuern.

Implementierung: Handel

Da wir die Wertentwicklung des Marktes systematisch erfassen wollen, können Einzeltitel mit gleichen Eigenschaften als untereinander austauschbar betrachtet werden.

Dies ermöglicht Flexibilität in der Entscheidung, welche Wertpapiere wann gehandelt werden, und führt somit zu einer besseren Verhandlungsposition in Bezug auf die ersten beiden Handelskomponenten Anzahl und Zeit. Die überwiegende Mehrheit aller Marktteilnehmer muss unter Druck handeln – sie müssen ein bestimmtes Wertpapier bis zu einem bestimmten Zeitpunkt kaufen. Infolgedessen müssen sie die Kontrolle über die dritte Komponente Preis opfern. Da wir uns in Geduld üben können, wenn andere kaufen oder verkaufen müssen, können wir für unsere MSI Portfolios die Kosten gering halten und somit bessere Endergebnisse für unsere Mandanten erzielen. Die Tradinginfrastruktur von Dimensional, welche seit mehr als drei Jahrzehnten kontinuierlich weiterentwickelt wird, fördert dieses opportunistische Vorgehen.

Anleihenstrategien des Fondsmanagers

Wie in den vorhergegangenen Ausführungen bereits erläutert, haben Finanzwissenschaftler zwei Dimensionen identifiziert, welche die erwarteten Renditen von Anleihen bestimmen: Bonität und Laufzeit. Bonität – bzw. das Zahlungsausfallrisiko – steht stellvertretend für Veränderungen in den Wirtschaftsbedingungen, welche die Wahrscheinlichkeit eines Zahlungsausfalls beeinflussen. Laufzeit steht stellvertretend für unerwartete Änderungen der zukünftigen Zinssätze. Zusammengenommen erklären diese beiden Faktoren den größten Teil aller gängigen Schwankungen von Anleihenrenditen.

Die Herausforderung für Investoren besteht darin, eine Anleihenallokation innerhalb ihres Portfolios zu bestimmen, welche kostengünstig eine breit gefächerte Ausrichtung auf die beiden Dimensionen Bonität und Laufzeit implementiert und Mehrwert schafft.

Wir sind der Meinung, dass die in den Marktpreisen enthaltenen Informationen am besten dazu geeignet sind, zu bestimmen, wie viel Bonitäts- und Laufzeitrisiko übernommen werden soll. Unser Fondsmanager verfolgt einen dynamischen Investmentansatz, indem er die übernommenen Risiken eines Fonds steuert, um die höchsten Bonitäts- und Laufzeitprämien zu erfassen. Um diesen Effekt zu verstärken, geschieht dies in geographisch breit gestreuten Portfolios.

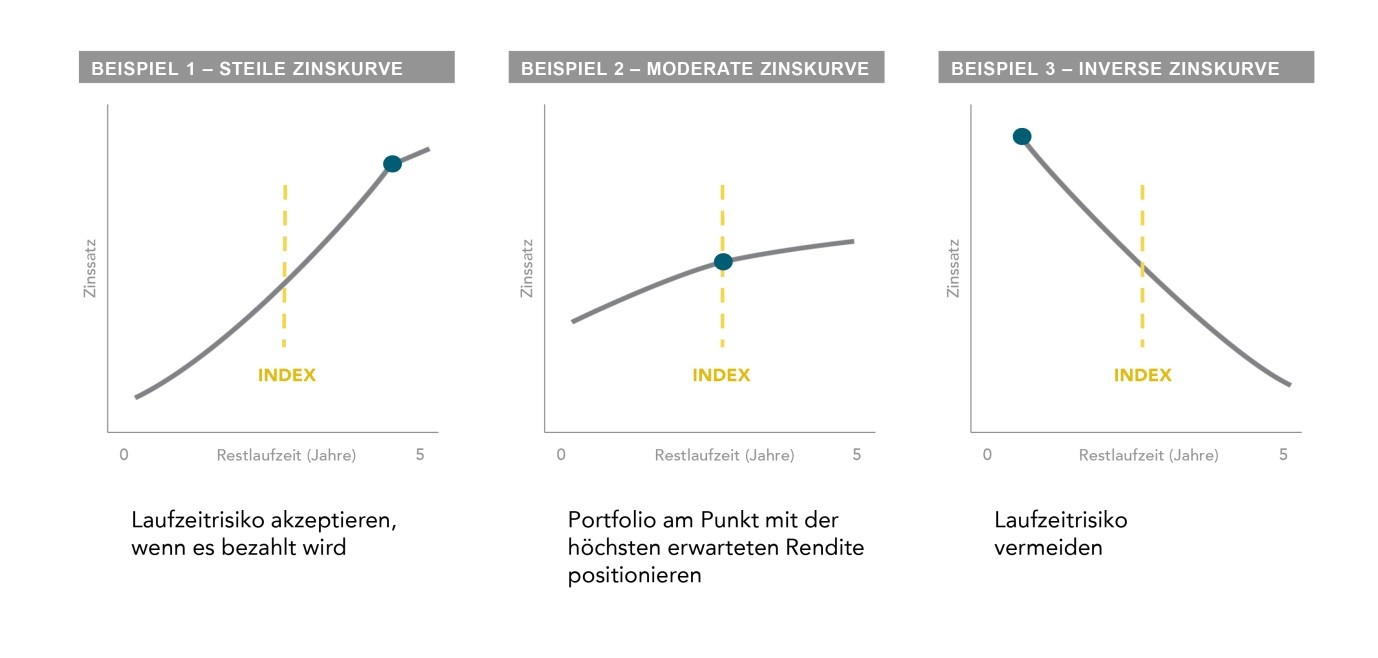

Implementierung: Variable Laufzeit und variable Bonität

Forschungen haben gezeigt, dass aktuelle Terminkurse verlässliche Informationen über zukünftige Laufzeitprämien enthalten. Ziel einer variablen Laufzeitstrategie ist es daher, in den steilsten Teil der Zinsstrukturkurve zu investieren und das Wertpapier über genau jenen Zeitraum zu halten, der zu den höchsten erwarteten Renditen führt. Beispielsweise kann es sinnvoll sein, eine Anleihe für nur 6 Monate zu halten – sie am steilsten Punkt zu kaufen und nach 6 Monaten wieder zu verkaufen, und dies für die darauffolgenden 6 Monate zu wiederholen, anstatt diese Anleihe für das gesamte Jahr zu halten.

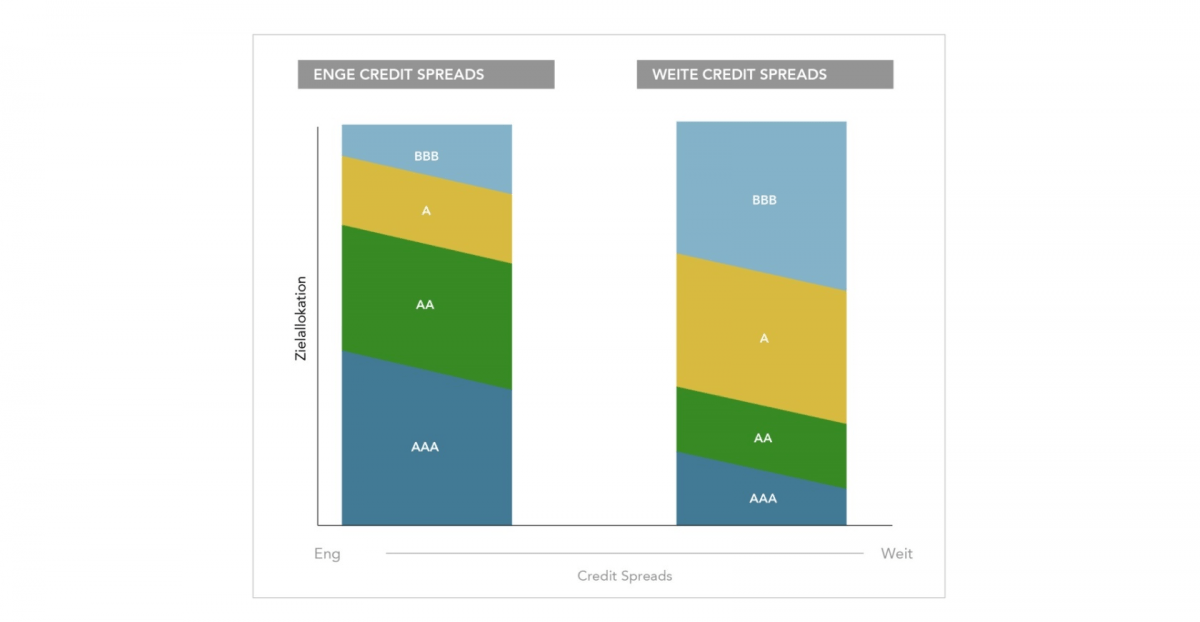

Ähnliche Forschungen haben ebenfalls ergeben, dass bei einer Weitung der Credit Spreads Investoren im Durchschnitt für das zusätzlich eingegangene Bonitätsrisiko entschädigt werden. Aus diesem Grund zielt eine variable Bonitätsstrategie darauf ab, bei weiten Credit Spreads mehr Bonitätsrisiko zu akzeptieren, um von den höheren erwarteten Renditen zu profitieren.

Änderung der Zielallokation je nach Weite der Credit Spreads

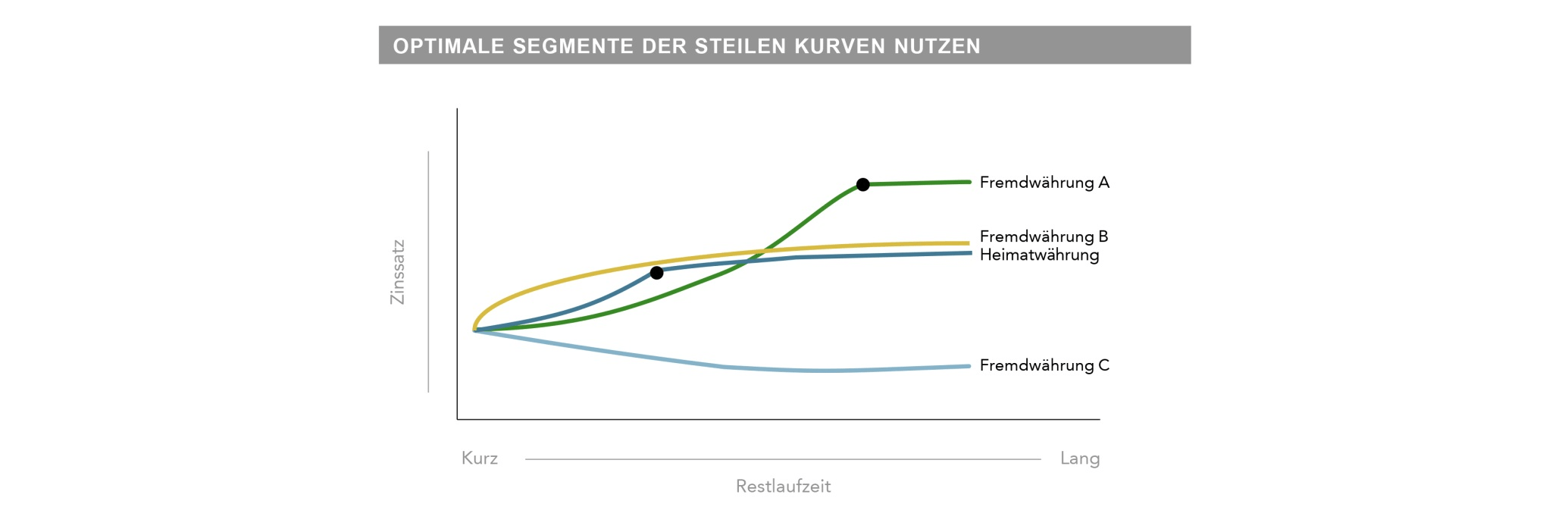

Zusätzlich gibt es viele Gründe, warum ein globales Anlageuniversum für Anleihenportfolios wichtig ist. Erstens verringert breite Diversifizierung das spezifische Risiko, das mit einzelnen Anleihen verbunden ist. Zweitens korrelieren globale Anleihenmärkte nicht vollständig miteinander. Wenn zum Beispiel die Zinssätze in einem Land fallen, können sie in einem anderen Land gleich bleiben oder sogar steigen. Des Weiteren kommt hinzu, dass Zinsstrukturkurven in unterschiedlichen Ländern unterschiedliche Formen haben können. Während beispielsweise die Zinsstrukturkurven in einem Land flach oder invertiert sein können, können sie in einem anderen Land steil verlaufen. Entscheidend ist, dass es generell sinnvoll ist, Währungsrisiken gegenüber der Basiswährung abzusichern, um die Volatilität innerhalb von Anleiheninvestments zu reduzieren.

Laufzeitprämien im globalen Kontext

Mehr über unsere Philosophie

- gesetzlich geregelt

- Grundprinzipien erfolgreicher Investmenterfahrungen

- Wie entsteht Rendite?

- Portfoliokonstruktion

- Prozess der Fondsauswahl

- Praktische Überlegungen

Zum Inhalt wechseln

Zum Inhalt wechseln